TÌNH HÌNH THỊ TRƯỜNG THÉP TRUNG QUỐC 5 THÁNG ĐẦU NĂM

Giá thép TQ cũng như thế giới liên tục tăng phi mã trong năm nay, phá vỡ kỷ lục vào năm 2008 và thiết lập mức đỉnh mới.

Thời gian giá tăng mạnh nhất rơi vào tháng 4-nửa đầu tháng 5, mùa cao điểm xây dựng của ngành thép.

Thị trường nội địa

Tính từ đầu năm tới 31/5, giá thép cây giao ngay đã tăng 1,195 NDT/tấn lên mức5,415 Nhân dân tệ/tấn (850 USD/tấn), tương đương mức tăng 28.3%.

Hợp đồng thép cây kỳ hạn tăng 15% lên mức5,027 Nhân dân tệ/tấn (790 USD/tấn) vào ngày 31/5. Trước đó, giá đã thiết lập mức đỉnh mới là 6,208 NDT/tấn trong phiên giao dịch ngày 11/5.

Tương tự,hợp đồng tháng 10 HRC đạt mức cao mới kể từ khi hợp đồng ra mắt là 6,611 Nhân dân tệ/tấn trong phiên giao dịch buổi sáng ngày 12/5. Tính từ đầu năm tới nay, giá cả tăng 18,7%. Trong khi đó, giá giao ngay tăng 22.5% lên 5,600 Nhân dân tệ/tấn (879 USD/tấn) xuất xưởng ngày 31/5.

Thị trường xuất khẩu

Giá HRC tăng cao tại các thị trường

Giá trong nước tăng mạnh cộng với nhu cầu gia tăng từ thị trường ngoài nước và tình trạng thiếu cung trên toàn thế giới đã thúc đẩy các nhà máy thép TQ tăng mạnh chào giá xuất khẩu.

Chào bán HRC cán lại tới VN hồi đầu năm vào tầm 685-700 USD/tấn CFR VN. Tuy nhiên, sau đó giá tăng liên tục qua các tháng với mức tăng trung bình tầm 100 USD/tấn cán mốc 1,000 USD/tấn CFR VN vào tháng 4 và vượt mức này vào đầu tháng 5, lên khoảng hơn 1,100 USD/tấn CFR VN.

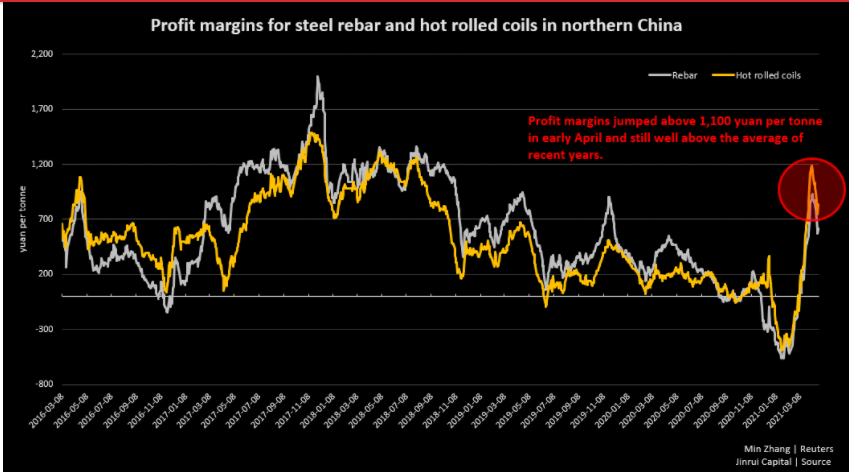

Giá tăng cao thúc đẩy lợi nhuận sản xuất thép của các nhà máy tăng mạnh. Đầu tháng 4 ghi nhận lợi nhuận sản xuất thép cây vào tầm 928 NDT/tấn, cao nhất tháng 4/2019.

Lợi nhuận sản xuất thép cây và HRC tại miền bắc Trung Quốc

Biên lợi nhuận để sản xuất các sản phẩm thép cuộn cán nóng tại các nhà máy ở miền Bắc Trung Quốc đã chuyển biến tích cực trong tháng 3 và đầu tháng 4 đã tăng vọt lên 1,188 NDT/tấn (183.14 USD/tấn), cao nhất kể từ tháng 8/2018.

Giá tăng trưởng dựa trên 5 lý do chính sau:

_1/ Thiếu cung nghiêm trọng trên toàn TG trong khi TQ cắt giảm sản xuất để đạt mục tiêu trung hòa cacbon của Chính phủ đã thúc đẩy tâm lý thị trường.

_2/ giảm cung tuy nhiên nhu cầu lại mạnh, đặc biệt vào mùa cao điểm từ đa lĩnh vực gồm cả xây dựng, sản xuất thiết bị gia dụng và ô tô. Điều này thúc đẩy các nhà máy liên tục nâng giá.

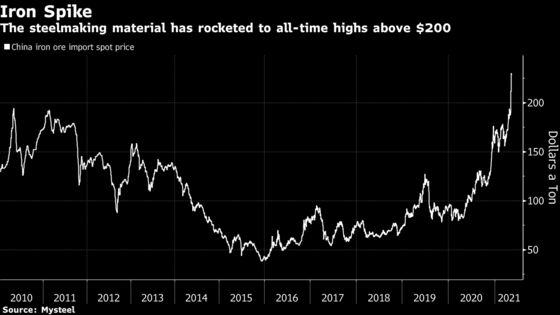

_3/ Chi phí gia tăng: mọi chi phí như chi phí sản xuất gồm quặng sắt, than đá. Chi phí vận chuyển tăng gấp đôi, có khu vực tăng gấp ba.

Giáquặng sắt tiêu chuẩn 62%thiết lập mức cao kỷ lục 232.5 USD/tấn hôm 12/5.

Giá quặng tăng cao kỷ lục trên 200 USD/tấn

_4/ Hoạt động đầu cơ, tích trữ hàng mạnh mẽ trên thị trường thổi bùng lên ngọn lửa tăng giá.

5/ Chính sách dừng miễn thuế giá trị gia tăng (VAT) với 146 sản phẩm thép xuất khẩu từ ngày 1/5,trong đó có thép cuộn cán nóng, thép dây và thép thanh. Các nhà máy TQ đã tính khoản thuế đó vào giá cho người mua, vào khoảng 100 USD/tấn, khiến giá cả tăng lên kỷ lục vào nửa đầu tháng 5.

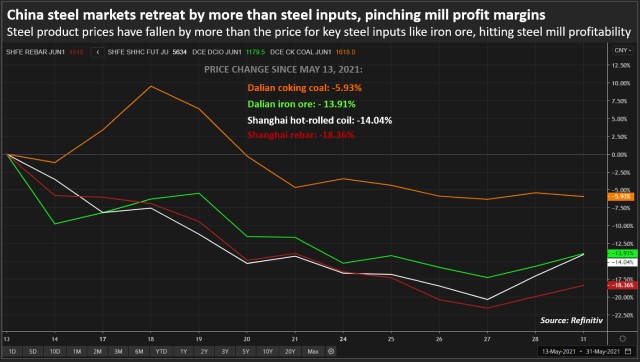

Tuy nhiên, trong tháng 5, thị trường thép của Trung Quốc trải qua một "chuyến tàu lượn" ghi nhận mức lỗ nặng trong khoảng 2 tuần sau ngày 12/5 do các can thiệp hạ nhiệt giá hàng hóa từ Chính phủ, cảnh báo về tình trạng đầu cơ và tâm lý thị trường lo ngại mùa mưa tới gần khiến tháng 5 đánh dấu là tháng giảm đầu tiên trong vòng 4 tháng.

Giá thép giảm mạnh so với vật liệu sản xuất trong khoảng thời gian từ 13/5 đến 31/5.

Các hợp đồng thép cây và thép cuộn cán nóng trên Sàn giao dịch kỳ hạn Thượng Hải đã giảm hơn 24% trong 2 tuần sau ngày 12/5, đưa giá về mức trước ngày 01/5. Sự sụt giảm này đã khiến nhiều thương nhân phải bán tháo hàng hóa ở mức lỗ lớn.

Biên lợi nhuận gộp đối với thép thanh vằn ở miền đông Trung Quốc vượt ngưỡng 1,000 nhân dân tệ/tấn (157 USD/tấn) vào tháng 4, chỉ còn 40 nhân dân tệ/tấn (6,3 USD/tấn).

Yang Jin, giám đốc một công ty thép ở Đường Sơn nói với Global Times ngày 25/5.

“Tôi lỗ tới 203 USD/tấn thép và nếu giá không tăng lại sớm, tôi sẽ lỗ khoảng 220.000 USD vào thời điểm tôi bán toàn bộ số thép của mình”.

Theo Zhang - một thương nhân ở Thượng Hải, chia sẻ. Zheng vừa bán hơn 100 tấn thép vào ngày 24/5 và lỗ 19,000 USD. Trước đó, ông kiếm được khoảng 78 USD/tấn và nhiều bạn bè thu được hàng triệu USD nhờ thép tăng giá.

Biên lợi nhuận của một số nhà máy thép cây đã giảm về 0. Theo tính toán của Argus, các nhà máy khác ghi nhận biên lợi nhuận giảm xuống 280 Nhân dân tệ/tấn.

II. TÌNH HÌNH XUẤT NHẬP KHẨU 4 THÁNG ĐẦU NĂM

_Xuất khẩu thép TQ tháng 4 đạt mức cao nhất trong 4 năm, tăng 26% so với năm ngoái lên 7.97 triệu tấn

Tính trong 4 tháng đầu năm, nước này xuất khẩu 25.65 triệu tấn thép các loại.

_Nhập khẩu 4 tháng đầu năm đạt tổng cộng 4.89 triệu tấn.

Xuất - nhập thép 4 tháng đầu năm

Vào năm 2020, Trung quốc đã xuất khẩu tổng cộng 53.68 triệu tấn trong khi nhập khẩu 20.23 triệu tấn. Lượng xuất khẩu của nước này vào năm ngoái chỉ chiếm 4.1% sản lượng thép sản xuất trên 1 tỷ tấn.

III. SẢN LƯỢNG VÀ TIÊU THỤ THÉP

Một nghịch lý là dù Chính phủ đưa ra các chính sách hạn chế sản xuất thì sản lượng liên tục lập đỉnh qua các tháng do giá cả tăng vọt, lợi nhuận sản xuất mở rộng đã thúc đẩy các nhà máy thép TQ tăng cường sản lượng, chạy hết công suất ở những khu vực không bị hạn chế cắt giảm.

Sản lượng thép 4 tháng đầu năm

Trong 2 tháng đầu năm, sản lượng gộp là174.99 triệu tấn, tăng 12.9% so với cùng kỳ năm ngoái.

Vào tháng 3, sản lượng tăng 19% so với cùng kỳ 2021, đạt mức 94.02 triệu tấn.

Đến tháng 4, sản lượng tăng lên 97.85 triệu tấn, mức cao thứ 2 trong lịch sử.

Như vậy, qua 4 tháng, tổng sản lượng nước này tăng đến 16% so với cùng kỳ năm 2020, đạt 374 triệu tấn, theo số liệu mới nhất của Hiệp hội Gang và Thép Trung Quốc.

Tiêu thụ thép Trung Quốc Quý 1/2021 tăng 15.3% so với cùng kỳ năm ngoái, lên mức 259 triệu tấn khi nhu cầu từ người tiêu dùng cuối tăng mạnh.

Hiệp hội này ước tính lượng tiêu thụ thép thành phẩm tăng 47% so với cùng kỳ. Đà tăng phản ánh sự gián đoạn tiêu thụ trong 3 tháng đầu năm 2020 khi Trung Quốc đối phó với dịch bệnh Covid-19 và nhu cầu thép nội địa chững lại. Lượng tiêu thụ thép của lĩnh vực xây dựng tăng 49% và lĩnh vực sản xuất tăng 44%, CISA cho biết.

.png)

Giá quặng tăng cao kỷ lục trên 200 USD/tấn

Giá liên tục tăng từ đầu năm do nhu cầu tiêu thụ tăng trong khi vấn đề nguồn cung bị đe dọa bởi các yếu tố lũ lụt, bệnh bệnh covid tại Úc, Brazil và tăng mạnh theo nhu cầu tích trữ hàng hóa và giá thép trong tháng 4, tháng 5.

Giá 62% giao ngay tới TQ đạt gần 167 USD/tấn hồi đầu năm và tăng mạnh lên 231 USD/tấn vào ngày 12/5, mức tăng 38.32% trước khi giảm về 182 USD/tấn vào ngày 23/5 do giá thép và nhu cầu giảm khi Chính phủ can thiệp.

Hợp đồng quặng tương lai Singapore đã tăng 'điên cuồng' lên mức kỷ lục 233,55 USD/tấn, sau đó giao dịch quanh mức 232,20 USD vào ngày 12/5.

Trong khi đó, giá quặng sắt kỳ hạn tháng 9 trên sàn giao dịch Đại Liên của Trung Quốc cũng tăng lên mức cao chưa từng thấy 1.307 NDT/tấn.

Giá quặng đã tăng 135% trong vòng 1 năm qua.

V. DỰ BÁO XU HƯỚNG GIÁ THÉP NỬA CUỐI NĂM 2021

Giá thép thế giới tăng mạnh nửa đầu năm do nguồn cung không theo kịp nhu cầu khi các nền kinh tế phục hồi mạnh mẽ sau đại dịch. Giá vẫn đang tăng trưởng mạnh tại Mỹ với giá trên 1,600 USD/tấn, Châu Âu tầm 1,400 USD/tấn, nơi nguồn cung đang rất khan hiếm với các biện pháp bảo hộ ngành thép nội địa. Tình trạng thiếu cung sẽ chưa thể cải thiện về lâu dài nên giá thép các khu vực này vẫn còn khả năng tăng nữa tới Q4, song dư địa tăng hạn chế vào tầm tối đa 100 USD/tấn.

Trong khi đó, sau 2 tuần suy yếu kể từ ngày 12/5, giá thép nội địa Trung Quốc cũng đã phục hồi trở lại lên trên 5,000 NDT/tấn và giá thép xuất khẩu quanh mức 1,000 USD/tấn CFR Việt Nam.

Giá thép tăng trưởng tại Trung Quốc sự kết hợp của nhiều yếu tố bên trong gồm thiếu cung, nhu cầu mạnh, các cắt giảm sản xuất trong nước hỗ trợ tâm lý, giá nguyên liệu thô tăng mạnh, Chính phủ tăng thuế xuất khẩu và yếu tố bên ngoài là giá thế giới đồng loạt tăng trưởng. Những điều kiện cơ bản này vẫn sẽ tồn tại trong nửa cuối năm giữ giá ở mức cao.

Quặng sắt vẫn là một trong những yếu tố chính ảnh hưởng đến giá thép. Giá cả tuy biến động mạnh từ đầu năm song vẫn neo đậu ở mức cao 170-200 USD/tấn nhờ các yếu tố nhu cầu mạnh và nguồn cung chậm tăng do các vấn đề thời tiết, dịch bệnh tại Australia, Brazil. Hơn nữa, quan hệ thương mại giữa Trung Quốc và Australia đang ngày càng xấu đi khiến nhiều doanh nghiệp thép Trung Quốc phải tìm nguồn cung ứng thay thế, điều này khiến giá bị đẩy lên. Giá quặng dự kiến vẫn sẽ dao động biên độ rộng 160-180 USD/tấn cuối năm, hỗ trợ giá thép.

Bên cạnh đó, Chính phủ khả năng cao sẽ tiếp tục áp thuế xuất khẩu cho các mặt hàng thép cây và HRC vào đầu Q3 với mức thuế tầm 15%, đẩy giá lần nữa vượt mức 1,000 USD/tấn lên quanh mức 1,100-1,150 USD/tấn CFR Việt Nam.

Tuy nhiên:

_ Các yếu tố hỗ trợ sẽ suy yếu đi phần nào khi việc gia tăng công suất kiếm lời ở mức tối đa khiến nguồn cung liên tục lập kỷ lục mới, gây ra tình trạng thừa cung, tồn kho tăng vào mùa tiêu thụ thấp điểm trong mùa đông.

_Tình trạng thiếu cung cũng suy giảm tại các khu vực Châu Âu, Mỹ khi hàng nhập khẩu cập cảng vào Q3, Q4, hạ nhiệt giá thép thế giới.

_ Giá tăng cao thời gian dài cũng ảnh hưởng đến nhu cầu tiêu thụ thực tế, khiến các công trình xây dựng bị trì hoãn vì chi phí đội vốn cao, và nhu cầu trong nửa đầu năm cũng phần đến từ hiện tượng đầu cơ, tích lũy hàng để kiếm lời khiến Chính phủ phải can thiệp hạ nhiệt giá hàng hóa và giá đã giảm mạnh sau đó.

_ Chính phủ Trung Quốc đã cam kết sẽ hạ nhiệt giá hàng hóa, đưa xuống mức bình thường vào cuối năm. Các biện pháp kiểm soát giá cả vẫn sẽ được duy trì, giúp kiểm soát giá không tăng cao bất thường như nửa đầu năm.

Do đó, satthep.net dự báo xu hướng giá thép sẽ tiếp tục biến động tăng giảm vào nửa cuối năm nay nhưng với biên độ nhỏ hơn nửa đầu năm. Hiện tượng đầu cơ tiếp tục trên thị trường khi Chính phủ tăng thuế xuất khẩu trong Q3 sẽ lần nữa đẩy giá lên tầm 1,100-1,150 USD/tấn CFR cho cuộn cán lại tới Việt Nam, song sẽ giảm nhẹ dần về cuối năm với can thiệp từ Chính phủ một lần nữa, đưa giá về lại tầm 950-980 CFR Việt Nam.

Lưu ý: Dự báo trên chỉ mang tính tham khảo. Quý khách hàng nên tham khảo thêm nhiều nguồn tin khi quyết định mua bán.