Các nhà sản xuất thép Việt Nam đang phải đối mặt với hàng loạt khó khăn như nhu cầu xây dựng toàn cầu giảm, giá nguyên liệu đầu vào tăng cao và dư thừa nguồn cung đáng kể kể từ quý 3/2022. Triển vọng trong năm 2023 cũng bị đè nặng bởi sự ảm đảm của thị trường bất động sản dân cư.

Lợi nhuận của các công ty thép sẽ sớm chạm đáy

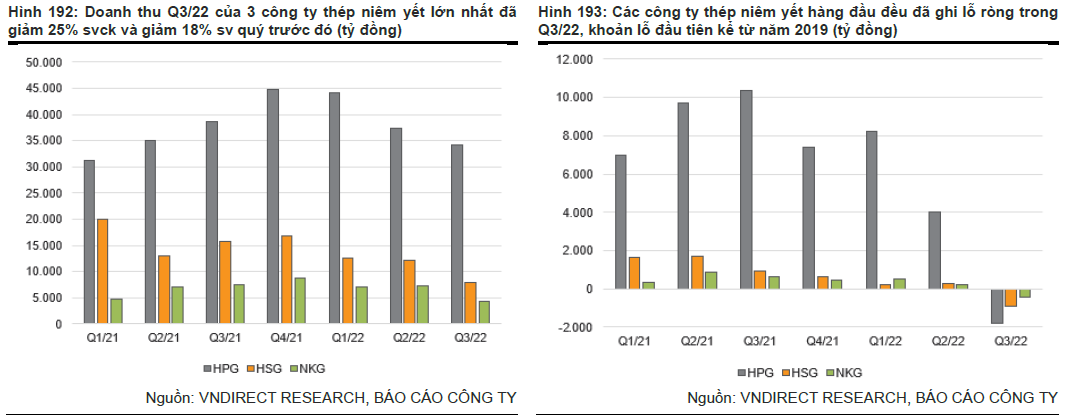

Trong báo cáo ngành mới đây, Công ty chứng khoán VNDirect cho biết, hầu hết các công ty thép đều ghi nhận kết quả kinh doanh ảm đạm trong quý 3/2022. Doanh thu của 3 công ty thép niêm yết lớn nhất (bao gồm HPG, HSG, NKG) đã giảm 25% so với cùng kỳ và 18% so với quý trước đó khi nhu cầu thép yếu khiến cả sản lượng và giá bán đều giảm.

Bên cạnh đó, giá đầu vào tăng cao (giá than cốc, HRC), lãi suất tăng và đồng VND suy yếu đã khiến nhiều doanh nghiệp trong ngành ghi nhận lỗ ròng trong quý 3/2022. Đáng chú ý, nhà sản xuất thép lớn nhất Việt Nam với lợi thế sản xuất quy mô lớn – HPG cũng đã lỗ ròng 1.776 tỷ đồng trong quý 3/2022, khoản lỗ đầu tiên của công ty kể từ quý 4/2008.

Bất chấp việc giá bán thép vẫn tiếp tục giảm trong tháng 10-11, VNDirect vẫn kỳ vọng biên lợi nhuận gộp của các công ty thép sẽ phục hồi từ quý 4/2022 khi hầu hết hàng tồn kho giá cao đã được ghi nhận vào giá vốn hàng bán của quý trước đó. Các công ty thép đã giảm mức tồn kho xuống chỉ còn 2-3 tháng trong quý 4/2022 so với mức 4-5 tháng tại cuối quý 2/2022. Điều này sẽ làm giảm rủi ro từ việc trích lập giảm giá hàng tồn kho.

Bên cạnh đó, việc giá giao ngay của các nguyên vật liệu đầu vào (quặng sắt, than cốc, thép phế) cũng đang dần quay về mức trung bình. Vì vậy, lợi nhuận của các công ty thép sẽ sớm chạm đáy, mặc dù tốc độ phục hồi sẽ khá chậm do nhu cầu thép yếu.

Thị trường bất động sản nhà ở chậm lại

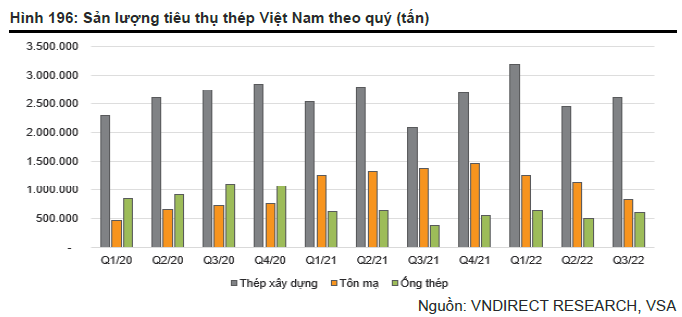

Giá thép toàn cầu tiếp tục giảm trong quý 4/2022 ở tất cả các phân khúc, trong bối cảnh nhu cầu yếu do lo ngại về suy thoái kinh tế toàn cầu và giãn cách xã hội tại Trung Quốc. Tại Việt Nam, tổng sản lượng tiêu thụ thép (bao gồm thép xây dựng, ống thép và tôn mạ) tăng 5% so với cùng kỳ lên 4,05 triệu tấn trong quý 4/2022 so với mức nền thấp trong quý 3/2021 (Hiệp hội Thép Việt Nam - VSA).

Lưu ý rằng trong quý 3/2021, Việt Nam đã áp dụng các biện pháp giãn cách xã hội nghiêm ngặt, làm ảnh hưởng tiêu cực đến nhu cầu thép trong nước. So với cùng kỳ năm 2020, tổng sản lượng tiêu thụ thép của Việt Nam trong quý 4/2022 đã giảm 11%.

Nhu cầu tiêu thép trong nước giảm

Thị trường bất động sản nhà ở tại Việt Nam đã hạ nhiệt kể từ quý 2/2022 do sự kiện bắt giữ một số nhà lãnh đạo doanh nghiệp bất động sản lớn (vi phạm quy định phát hành trái phiếu doanh nghiệp), lãi suất mua nhà tăng và room tín dụng hạn chế.

Ngành thép trong nước cũng đang chịu tác động từ những khó khăn như: giá nguyên liệu đầu vào cao (bao gồm than cốc và thép phế) và nhu cầu thép toàn cầu sụt giảm, gây khó khăn cho hoạt động xuất khẩu của các doanh nghiệp thép Việt Nam.

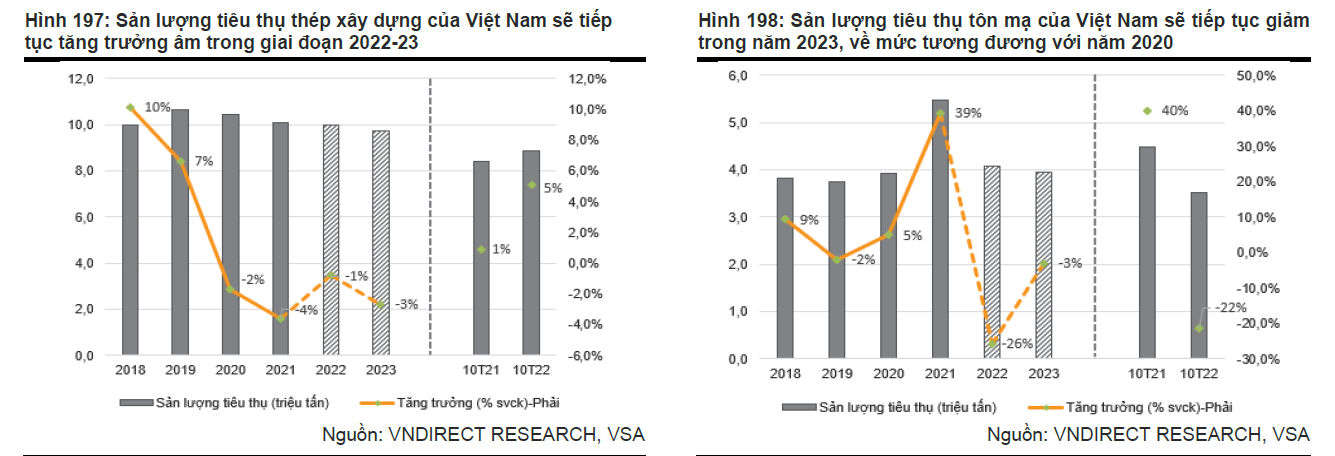

Mặc dù giải ngân đầu tư công được kỳ vọng sẽ tăng tốc trong những quý tới, VND dự báo tổng nhu cầu thép trong nước sẽ tăng trưởng âm một chữ số vào năm 2023. Cụ thể, sản lượng tiêu thụ thép xây dựng và tôn mạ sẽ cùng giảm 3% so với cùng kỳ trong năm 2023.

Từ cuối tháng 9, nhiều doanh nghiệp thép đã công bố kế hoạch cắt giảm sản lượng lớn như CTCP Thép Pomina thông báo đóng cửa lò cao - POM 2 kể từ ngày 25/09/2022; Công ty TNHH Thép Miền Nam đã cho nhân viên nghỉ luân phiên theo kế hoạch ngừng sản xuất trong quý 4/2022, các nhà sản xuất tôn mạ lớn đã tạm ngừng một số dây chuyền sản xuất.

HPG cũng có kế hoạch đóng cửa 2 lò cao (trong 3 lò) tại nhà máy Hải Dương và 2 lò cao (trong 4 lò) tại Khu liên hợp gang thép Dung Quất (KLHDQ) vào tháng 11/2022. Nếu nhu cầu tiếp tục yếu hơn kỳ vọng trong tháng cuối năm, HPG sẽ xem xét đóng cửa thêm 1 lò cao nữa (lò thứ 5) vào tháng 12/2022. Với kế hoạch đóng cửa 5/7 lò cao tại 2 khu liên hợp sản xuất thép, đây là thông điệp rất tiêu cực của ban lãnh đạo HPG về nhu cầu thép trong ngắn hạn.

Xuất khẩu thép gặp nhiều khó khăn cho đến quý 2/2023

Nhu cầu xây dựng yếu cũng được ghi nhận tại các thị trường xuất khẩu thép chính của Việt Nam là EU và Hoa Kỳ kể từ tháng 5/2022 do lạm phát cao khiến nhu cầu bất động sản giảm và sản xuất công nghiệp yếu do thiếu hụt nguyên liệu đầu vào và năng lượng. Trong 10 tháng đầu năm 2022, sản lượng xuất khẩu tôn mạ của Việt Nam đã giảm 37% so với cùng kỳ.

VNDirect cho rằng hoạt động xuất khẩu thép của Việt Nam vẫn sẽ gặp nhiều khó khăn trong những tháng tới, trước khi tình hình được cải thiện trong nửa cuối năm 2023. Kỳ vọng này đến từ việc đẩy mạnh đầu tư cơ sở hạ tầng, các lệnh giãn cách xã hội có dấu hiệu được nới lỏng và các gói cứu trợ lĩnh vực bất động sản dần có hiệu lực ở Trung Quốc và sản xuất công nghiệp toàn cầu phục hồi khi tình trạng thiếu hụt năng lượng dần được kiểm soát.

Lãi suất tăng đã đè nặng lên chi phí lãi vay

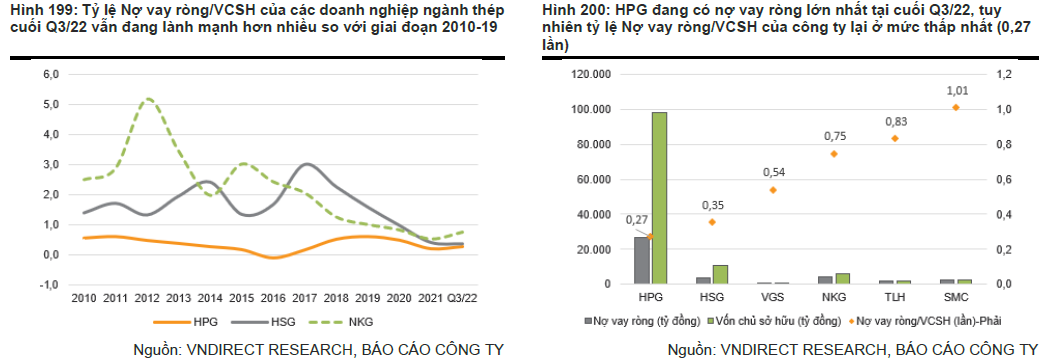

Tất cả các công ty thép tại cuối quý 4/2022 đều đang ở vị thế nợ vay ròng. Do đó, chi phí lãi vay sẽ tăng trong môi trường lãi suất cao hơn. Mặc dù vậy, tỷ lệ Nợ vay ròng/Vốn chủ sở hữu của các công ty thép vẫn đang tốt hơn đáng kể so với giai đoạn 2010-19.

Tại thời điểm cuối quý 4/2022, HPG đang có nợ vay ròng cao nhất toàn ngành với 26.589 tỷ đồng, tuy nhiên tỷ lệ Nợ vay ròng/Vốn chủ sở hữu của công ty lại ở mức thấp nhất, chỉ 0,27 lần. HSG và NKG cũng đang tích cực giảm các khoản nợ vay của mình thời gian qua và tỷ lệ Nợ vay ròng/Vốn chủ sở hữu của họ đang nằm trong khoảng 0,35-0,75 lần tại cuối quý 4/2022.

VNDirect lưu ý rằng các khoản vay của các công ty thép phần lớn là ngắn hạn nhằm phục vụ tài trợ vốn lưu động. Với nỗ lực giảm giá lượng hàng tồn kho trong quý 4/2022, chúng tôi cho rằng nợ vay ròng của các công ty thép sẽ tục giảm hơn nữa trong các quý tới.

Những tín hiệu tích cực của ngành thép sẽ đến từ đâu?

VNDirect nhận thấy một số tín hiệu có thể là tiền đề cho việc ngành thép được cải thiện từ việc giá than cốc được dự báo sẽ giảm từ mức 420 USD/tấn của năm 2022 xuống lần lượt 258-220 USD/tấn trong năm 2023-24 khi các mỏ khai thác than cốc được hoạt động bình thường trở lại, giá quặng sắt cũng được dự báo sẽ giảm dần trong dài hạn từ mức trung bình 110 USD/tấn trong năm 2022 xuống lần lượt 90-70 USD/tấn trong năm 2023-24.

Ngoài ra, ngành thép có thể khởi sắc nhờ việc Trung Quốc dỡ bỏ giãn cách xã hội sẽ kích thích nhu cầu thép toàn cầu và đẩy mạnh phát triển cơ sở hạ tầng tại Việt Nam sẽ bù đắp phần nào cho việc thị trường bất động sản trì trệ.

Nguồn tin: Thương trường