Biến động mạnh của nguyên liệu thô đầu vào trong ngành luyện thép đang đặt ra bài toán đau đầu đối với cả thị trường trong nước và quốc tế.

Hiện nay, khai thác quặng sắt của Nga và Ukraine đang chiếm gần 10% sản lượng toàn cầu, riêng đường biển khoảng 4%; tương đương khoảng 110 triệu tấn và 80 triệu tấn quặng sắt mỗi năm. Đóng góp của Nga và Ukraine vào thị trường toàn cầu là tương đối nhỏ so với đóng góp của hai nhà sản xuất lớn nhất là Australia và Brazil.

.jpg)

Tuy nhiên, Nga lại là quốc gia sản xuất và xuất khẩu thép nằm trong top 5 của thế giới. Khoảng 15% xuất khẩu thép của Nga được chuyển vào EU. Vị trí của Ukraine đã bị đẩy xuống top 15 trong vài năm gần đây. Mặc dù không chiếm ưu thế quặng sắt như Brazil hay Australia, nhưng bất cứ sự gián đoạn nào về nguồn cung của hai quốc gia này cũng ảnh hưởng tới giá sắt thép.

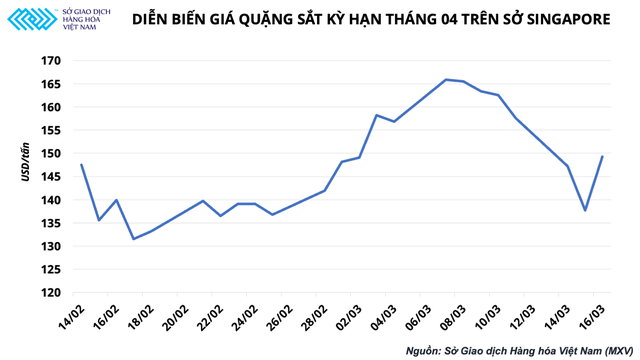

Kể từ khi nổ ra cuộc chiến, giá quặng sắt kỳ hạn trên Sở Singapore từng chứng kiến mức tăng gần 20% trong hơn một tuần, trước khi trở về vùng giá 138 USD và tiếp tục tăng mạnh 8,4% trong phiên hôm qua lên 149,2 USD/tấn. Theo Khối Quản lý Giao dịch của MXV, quặng sắt là một mặt hàng phổ biến, thanh khoản tốt nên mọi biến động giao dịch trong phiên đều được theo dõi sát. Đặc biệt khi phía Trung Quốc đang có dấu hiệu hồi phục nhu cầu sắt thép.

Diễn biến giá quặng sắt

Theo thống kê của Hải quan Australia, Trung Quốc hiện chiếm tới hơn 80% lượng quặng sắt xuất khẩu từ cảng Port Hedland (Australia), Việt Nam nằm trong top 10 với dao động khoảng 0,4 – 0,8 triệu tấn mỗi tháng.

Tuần trước, Trung Quốc nhập khẩu khoảng 21,4 triệu tấn quặng sắt từ hai nhà cung cấp là Australia và Brazil, giảm hơn 220.000 tấn so với tuần đầu tháng 3. Giá quặng sắt nhập khẩu đường biển tăng lên giữa biến động chiến tranh nên kém hấp dẫn hơn so với các giao dịch nội địa.

Theo ông Nguyễn Đức Dũng, Phó Tổng Giám đốc Sở Giao dịch Hàng hóa Việt Nam, dự trữ quặng sắt của Trung Quốc trong ngắn hạn có khả năng cao tiếp tục giảm, triển vọng nhập khẩu quặng 62% có thể tăng từ 140 USD hiện tại lên 150 – 162 USD/tấn. Ông cũng nhấn mạnh các yếu tố thuận lợi trên thị trường đã dần xuất hiện.

Thứ nhất, khối lượng giao dịch các sản phẩm thép cốt yếu tăng nhanh do nhu cầu lên cao. Diễn biến này còn kéo dài sau khi các dự án xây dựng ngày càng phát triển. Thứ hai, giá quặng sắt và than cốc tăng, đẩy chi phí sản xuất luyện thép tăng theo. Với tình huống này, các nhà máy thép đủ khả năng sẽ tăng công suất hoạt động để đáp ứng sức mua. Thứ ba, do ảnh hưởng của xung đột Nga - Ukraine, giá thép toàn cầu tăng cao sẽ tạo ra sự chênh lệch lớn về giá giữa nguyên liệu trong nước của Trung Quốc so với nước ngoài.

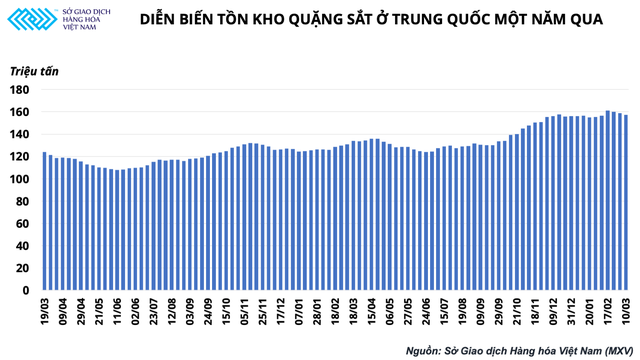

Thống kê tại ngày 10/03, tồn kho quặng sắt tại các cảng chính ở Trung Quốc đạt 157,2 triệu tấn, giảm 1,7 triệu tấn so với ngày 03/03. Công suất hoạt động của lò cao và lò điện hồ quang có sự giảm nhẹ, nhưng vẫn đạt trên 80%.

Diễn biến tồn kho quặng sắt

Các kho dự trữ quặng sắt của Trung Quốc đã vượt xa so với một năm trước, nhưng hiện đang bắt đầu bình thường hóa. Tháng 2, xuất khẩu quặng sắt từ Australia và Brazil vào Trung Quốc đạt gần 40 triệu tấn, tăng 5% so với cùng kỳ năm ngoái. Ở đầu ra, xuất khẩu thép của nước này giảm mạnh 19% so với cùng kỳ, chỉ tính trong hai tháng đầu năm, ghi nhận 1,9 triệu tấn. Trong khi nhập khẩu thấp hơn 8% ở mức 2,2 triệu tấn.

Đối với thép thành phẩm, nguồn cung thép xây dựng Trung Quốc đang tăng chậm hơn nhu cầu. Hạn chế đến từ giá thép phế liệu neo cao và đầu vào eo hẹp. Vì thế công suất hoạt động của lò điện hồ quang cũng bị ảnh hưởng.

Bên cạnh đó, giá thép cuộn cán nóng (HRC) của Trung Quốc cũng biến động thất thường trong ba tuần qua, biên độ khoảng 5 – 10%. Theo ông Dũng, giá HRC giảm trong tuần trước do các nhà phân phối có sản phẩm giá rẻ trong giai đoạn trước đã tập trung bán hàng.

Bên cạnh đó, xuất khẩu HRC của Trung Quốc có lợi thế rõ ràng khi giá thép toàn cầu tiếp tục tăng mạnh. Tuy nhiên, nhờ nhu cầu hạ nguồn tiếp tục phục hồi và tồn kho HRC đã giảm trong ba tuần liên tiếp nên giá HRC có thể sớm tăng trở lại.

Không riêng gì Trung Quốc, giá HRC ở Mỹ cũng leo một mạch 20% sau ngày 24/2, thời điểm bùng nổ chiến trận Nga – Ukraine, trước khi giảm 8% về khoảng 1.100 USD/tấn hiện nay.

Diễn biến giá HRC ở các khu vực

Sản xuất thép trong nước giảm nhẹ, giá thép điều chỉnh 4 lần từ đầu tháng 3

Theo thông tin từ Hiệp hội Thép Việt Nam (VSA), sản xuất thép thô trong hai tháng đầu năm đạt hơn 3,7 triệu tấn, giảm 2% so với cùng kỳ năm ngoái. Trong đó, xuất khẩu thép giảm mạnh 83%, đạt 69.600 tấn. Sản xuất thép xây dựng đạt gần 2,2 triệu tấn, tăng 11,4% so với cùng kỳ năm ngoái.

Bán hàng thép xây dựng

Đối với thép cuộn cán nóng, sản xuất HRC tháng 02 đạt 581.032 tấn, tăng 16,2% so với tháng 1 và tăng 4% so với cùng kỳ. Giá HRC tại ngày 08/03 đạt khoảng 890 USD/tấn, tăng 90 USD so với một tháng trước.

Về nguyên liệu, giá phôi thép trong nước tăng khoảng 400 - 500 đồng/kg trong tháng 2 và giữ ở mức 16.300 đồng/kg. Giá phôi thép giao dịch ở cảng Đông Nam Á tăng mạnh 116 USD chỉ trong một tháng, ghi nhận 787 USD/tấn vào ngày 08/03. Tương tự, giá phế liệu nội địa cũng tăng từ 300 – 600 đồng/kg, giữ mức 12.500 đồng/kg, còn giá phế liệu nhập khẩu tăng 35 USD lên 570 USD vào cuối tháng 02.

VSA nhận định, nhiều doanh nghiệp thép trong nước phải điều chỉnh giá bán thép liên tục do nhiều yếu tố kết hợp với cuộc xung đột Nga – Ukraine. Thị trường xác lập mặt bằng giá mới, khiến mức độ cạnh tranh giữa các nhà máy ngày càng khốc liệt về giá bán và xâm lấn thị phần của nhau.

Giá thép trong nước đã điều chỉnh tăng 04 lần chỉ trong nửa tháng qua. Tại thị trường miền bắc, giá thép CB240 của Công ty Hòa Phát đã tăng 1.920 đồng/kg lên mức 18.940 đồng. Lần tăng mạnh nhất là 610 đồng/kg trong hai ngày qua. Cùng mức tăng này là giá thép của Công ty Việt Đức, Kyoei và Thép Miền Nam. Tuy nhiên, giá thép CB240 Pomina và Thái Nguyên đang giữ ở mức cao nhất thị trường miền bắc với 19.380 – 19.390 đồng/kg.

Theo MXV, giá thép xây dựng hiện nay đã vượt đỉnh năm ngoái khoảng 5 – 8%. Nếu tình hình giá nguyên liệu đầu vào còn tiếp tục leo thang và chiến sự ở Ukraine chưa kết thúc thì giá thép trong nước sẽ tiếp tục tăng lên, đặt ra một bài toán khó đối với tình hình tiêu thụ sắt thép trong nước nói chung và các nhà thầu xây dựng nói riêng.

Giá thép trong nước

Ngoài Trung Quốc, Nga cũng nằm trong top 5 quốc gia xuất khẩu thép sang Việt Nam, dù chỉ bằng một phần ba khối lượng nhập khẩu từ Trung Quốc. Việt Nam cũng nhập khẩu than chủ yếu từ Australia và Nga, với mức giá nhập khẩu trung bình theo Hải quan khoảng 210 – 230 USD/tấn vào tháng 2.

Nguồn tin: Cafef