Nhìn về dài hạn, thuế tự vệ sẽ tạo ra một khoảng thời gian giúp DN ngành thép tăng sức mạnh tài chính, duy tu, bảo dưỡng để tăng nội lực, đầu tư khép kín và mở rộng biên lợi nhuận.

Đó là nhận định của ông Khổng Phan Đức, Tổng giám đốc VietinbankSc trong buổi hội thảo “Đối thoại ngành thép: Triển vọng 2017- 2020" do Công ty Cổ phần Chứng khoán Ngân hàng Công Thương Việt Nam (VietinBankSc) phối hợp với Hiệp hội Thép Việt Nam tổ chức ngày 12/6 vừa qua.

Cơ hội tăng trưởng tiêu thụ tại thị trường nội địa

Bộ Công Thương đã áp dụng thuế tự vệ bổ sung đối với phôi thép và thép dài trong 4 năm. Mỗi năm, mức thuế tự vệ bổ sung sẽ giảm từ 1-2% và giảm về 0 trong tháng 3/2020 nếu không có quyết định gia hạn. Theo các chuyên gia, những DN sản xuất phôi như HPG sẽ được hưởng lợi mạnh mẽ, trong khi những doanh nghiệp thép xây dựng nhỏ với công nghệ chưa cao, phải nhập phôi thép về làm nguyên liệu sẽ bị ảnh hưởng đáng kể khi phôi thép bị đánh thuế tự vệ 23%.

Đối với sản phẩm tôn mạ kẽm, Bộ Công Thương cũng đang áp thuế nhập khẩu từ 19-38% cho các sản phẩm có xuất xứ từ Trung Quốc và Hàn Quốc. Mức thuế này được thực thi theo QĐ 1105/QĐ – BCT, áp dụng từ tháng 4/2017, có thời hạn 5 năm. Dòng tôn mạ màu cũng đã được áp thuế từ 2017-2020, mức thuế 19% hạn ngạch 380-460 nghìn tấn.

Trong khi đó, tại thị trường xuất khẩu, sản phẩm tôn mạ Việt Nam đang bị áp thuế chống bán phá giá tại Thái Lan (4,3-60,2%) và Malaysia (4,5-13,68%), thời hạn 5 năm từ 2017 - 2021. Các thị trường Úc và Indonesia cũng đang tiến hành điều tra chống bán cho các sản phẩm này.

Bàn về tác động của việc áp thuế tự vệ chống bán phá giá đối với các DN ngành thép, theo ông Võ Nguyễn Khoa Tuấn, Giám đốc nghiệp vụ đầu tư Dragon Capital, đây là một chính sách hoàn toàn đúng đắn của Chính phủ Việt Nam. Cuối 2015 – giữa 2016, sản lượng tôn mạ Trung Quốc ước tính chiếm 50% thị phần tại Việt Nam. Vì vậy, việc áp thuế là cần thiết nhằm tạo điều kiện cho các doanh nghiệp có thời gian đầu tư công nghệ, nguồn lực để cạnh tranh với thành phẩm Trung Quốc.

Đại diện Thép Nam Kim cũng cho rằng đây là cơ hội cho các doanh nghiệp tăng trưởng tiêu thụ tôn mạ tại thị trường nội địa. Trong thời gian tới, Nam Kim vẫn sẽ tiếp tục thực hiện mục tiêu mở rộng năng lực sản xuất và khép kín chuỗi giá trị. Trong quý 3/2017, Công ty sẽ đưa vào vận hành 2 dây chuyền cán nguội tại nhà máy Nam Kim 3, nâng công suất CRC lên 1 triệu tấn/năm. Đến năm 2020, sản lượng thành phẩm của NKG được kì vọng sẽ đạt 1,2 triệu tấn.

Vì đâu ngành thép tăng mạnh thời gian qua?

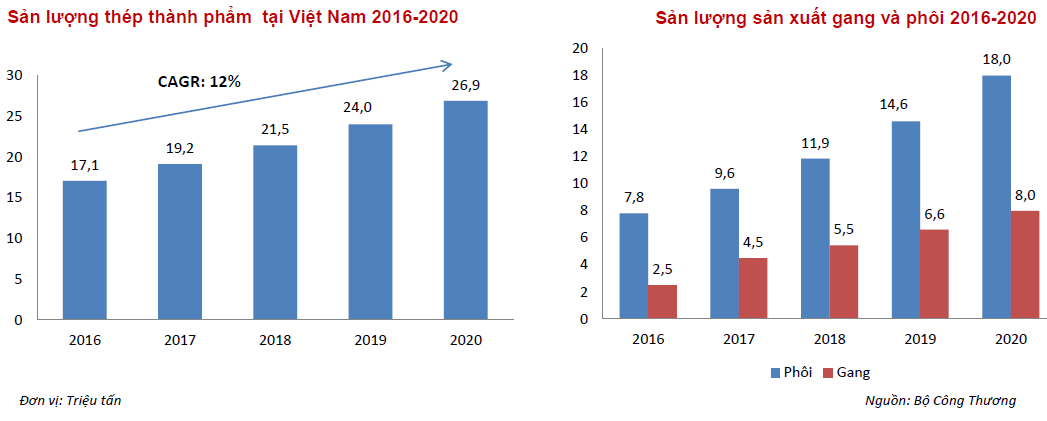

Theo TS. Nguyễn Văn Sưa - Phó Chủ tịch Hiệp hội thép Việt Nam, trong năm 2016, Việt Nam đã sản xuất được 3,6 triệu tấn CRC, 8,6 triệu tấn thép xây dựng và 5,45 triệu tấn các sản phẩm ống thép, tôn mạ. Từ năm 2013 - 2016, sản lượng thép sản xuất và tiêu thụ tăng trưởng trung bình 21,64% và 25,7%. Nguyên nhân chính là do Việt Nam đang trong giai đoạn phát triển cơ sở hạ tầng, bất động sản nên có nhu cầu tiêu thụ thép cao. Tuy nhiên, do chuỗi giá trị chưa được hoàn thiện nên ngành thép Việt Nam phải nhập rất nhiều sản phẩm thép cuộn cán nóng (HRC), thép chế tạo, thép hợp kim…

"Đối thoại ngành thép: Triển vọng 2017- 2020" do VietinBankSc phối hợp với Hiệp hội Thép Việt Nam tổ chức.

Năm 2016, sản lượng thép nhập khẩu đạt 22,7 triệu tấn, trong đó thép hợp kim chiếm 27%, HRC chiếm 24,6% và thép phế 17%. Ngành thép nội địa mới chỉ đáp ứng đủ nhu cầu thép xây dựng, thép cán nguội, ống thép & tôn mạ kim loại và sơn phủ màu. Một số sản phẩm như tôn mạ màu, ống thép… còn được xuất khẩu sang các quốc gia khác.

Theo TS. Sưa, trong vòng 5 năm tới, lượng nhập siêu của ngành thép được kì vọng giảm dần khi Hòa Phát và Formosa bắt đầu sản xuất HRC.

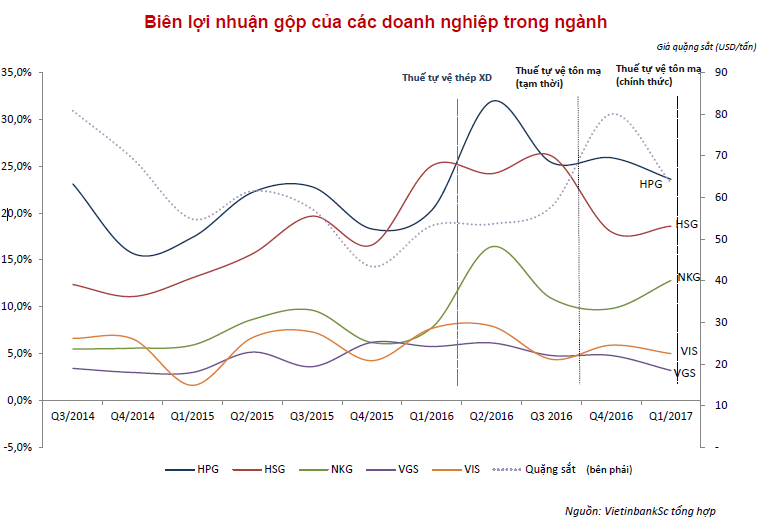

Biên lợi nhuận gộp và lợi nhuận ròng của các doanh nghiệp trong ngành thép nhìn chung đều có xu hướng tăng mạnh trong năm 2016. Tính trung bình, doanh thu và lợi nhuận của các doanh nghiệp trong ngành đã tăng trưởng 14,34% và 81,65%.

Lý giải hiện tượng trên, ông Võ Nguyễn Khoa Tuấn, Giám đốc nghiệp vụ đầu tư Dragon Capital đưa ra 2 nguyên nhân chính. Sản lượng tiêu thụ của các doanh nghiệp thép đều tăng mạnh nhờ sự phục hồi của thị trường bất động sản. Nhu cầu xây dựng căn hộ tăng cao giúp các doanh nghiệp trong nước hoạt động gần như tối đa công suất. Đồng thời, do giá thép thế giới phục hồi mạnh, kéo theo sự phục hồi của giá thép trong nước giúp các DN như Hòa Phát, Hoa Sen và Nam Kim mở rộng biên lợi nhuận gộp.

Trong năm 2017, ông Tuấn nhấn mạnh yếu tố biến động mạnh của giá thép sẽ không còn nên các doanh nghiệp thép mặc dù vẫn sẽ hoạt động có lãi nhưng khó có mức tăng trưởng đột biến như năm 2016, biên lợi nhuận có khả năng giảm dần. Chẳng hạn trong quý I/2017, lợi nhuận sau thuế của một số doanh nghiệp thép như VGS, TIS, thậm chí là HSG đã tăng trưởng chậm lại.

Không còn mức tăng trưởng đột biến nhưng sẽ không lao dốc

Theo quan sát của mình, TS Sưa cho rằng năm 2017, ngành thép sẽ không còn mức tăng trưởng đột biến nhưng giá thép cũng sẽ không thể rơi về mức thấp như năm 2014 và 2015. Thời kỳ 2014-2015 giá thép sụt giảm mạnh là do dư thừa thép từ Trung Quốc. Trung Quốc đã tìm mọi cách để xuất khẩu (93 triệu trong năm 2014 và 112 trệu năm 2015), tình trạng này khó có thể lặp lại.

Bên cạnh đó, các chuyên gia cũng tỏ ra lo ngại về các FTA đã và đang ký kết sẽ tạo nên áp lực cạnh tranh đối với các doanh nghiệp thép Việt Nam sẽ ngày càng lớn.

Để đối mặt với áp lực cạnh tranh trên, các diễn giả cho rằng các doanh nghiệp cần phải hoàn thiện, nâng cao chuỗi giá trị. Theo các chuyên gia, cơ hội tăng trưởng của các doanh nghiệp thép Việt sẽ có 3 hướng đi chính: (1) tối ưu hóa quy mô sản xuất với quy trình sản xuất khép kín; (2) đa dạng hóa cơ cấu sản phẩm, đặc biệt là các sản phẩm có tiềm năng xuất khẩu tốt và biên lợi nhuận cao như ống thép, tôn mạ; (3) mở rộng mạng lưới bán hàng, nâng cao năng lực quản trị.

Ông Phạm Mạnh Hùng, TGĐ CTCP Thép Nam Kim, một doanh nghiệp có sự tăng trưởng lợi nhuận mạnh mẽ trong năm 2016 đã chia sẻ về cách thức vượt qua khó khăn. Ông Hùng cho biết, nguyên nhân chính dẫn đến lợi nhuận tăng là do Công ty đã nhận ra cơ hội và thực hiện đầu tư nhà máy Nam Kim 2 từ năm 2012-2015, đưa năng lực sản xuất CRC lên 400.000 tấn/năm. Bên cạnh đó, NKG chỉ phải nhập HRC nên loại trừ được tác động của giá CRC lên biên lợi nhuận gộp.

Hiện 70% sản phẩm dòng tôn mạ của NKG được xuất khẩu 70% qua các thị trường như Indonesia (56% sản lượng), Thái Lan (5-10%) và Malaysia (7-8% sản lượng). Riêng năm 2016, Công ty đã tìm thêm được thị trường Mỹ và Mexico. Lượng xuất khẩu sang 2 thị trường này chiếm 12% và 8% tổng sản lượng, tăng 15 lần so với năm năm 2015.

Nguồn tin: NDH